E-Rechnung

Was ist die E-Rechnung?

Hintergrund und Entwicklung der E-Rechnung

Der Hintergrund der E-Rechnung liegt vor allem in der fortschreitenden Digitalisierung der Geschäftswelt. Laut einer Bitkom Studie nutzen mit rund 59 Prozent bereits über die Hälfte der Unternehmen elektronische Systeme, um ihre Geschäftsprozesse zu optimieren. Bei großen Unternehmen mit über 500 Mitarbeitern liegen die Zahlen bereits bei rund 96 Prozent.

Nun aber von vorn: die Einführung der E-Rechnung und ihrer verschiedenen Formate wurde durch die Veröffentlichung der EU-Richtlinie 2014/55/EU am 16. April 2014 initiiert. Diese Richtlinie befasst sich mit der elektronischen Rechnungsstellung bei öffentlichen Aufträgen und schreibt verbindlich den Empfang und die Weiterleitung elektronischer Rechnungen vor. Ziel dieser Maßnahme war es, die Vielzahl nationaler Standards für die E-Rechnungsstellung zu harmonisieren und einen einheitlichen internationalen Standard zu schaffen.

Ein weiteres Ziel der Richtlinie war die Förderung der Einführung und Verbreitung der E-Rechnung auch über den öffentlichen Sektor hinaus. Dadurch sollte der elektronische Rechnungsversand als integraler Bestandteil der Financial Supply Chain in der gesamten Wirtschaft etabliert werden.

Hier die Meilensteine der E-Rechnungspflicht von 2014 bis heute auf einen Blick:

EU-Richtlinie tritt in Kraft

E-Rechnungsgesetz verabschiedet

E-Rechnungsverordnung beschlossen

Pflicht für oberste Bundesbehörden

Pflicht für übrige öffentliche Auftraggeber des Bundes

Pflicht für Rechnungssteller an öffentliche Behörden

Viele Bundesländer und Kommunen folgen mit eigenen Regelungen zur Einführung der E-Rechnung

Zeitplan Einführung E-Rechnung

| 2025 | 2026 | 2027 | 2028 | |

|---|---|---|---|---|

| Sonstige Rechnungen (Papier, PDF, JPG), mit Zustimmung des Empfängers | ||||

| Sonstige Rechnungen (Papier, PDF, JPG), mit Zustimmung des Empfängers und der Vorjahresumsatz ist <800.00 Euro | ||||

| Rechnungen im EDI-Format mit Zustimmung des Empfängers | ||||

| e-Rechnung (konform zu EN 16931) |

- Januar 2025: Ab diesem Datum wird erwartet, dass die elektronische Rechnungstellung auch im B2B-Bereich (Business-to-Business) in der gesamten EU verpflichtend wird. Diese Maßnahme soll die Effizienz weiter steigern und die Digitalisierung vorantreiben. Um den Unternehmen den Übergang so leicht wie möglich zu machen sehen die Übergangsregelungen Folgendes vor:

- Bis Ende 2026: Papierrechnungen und elektronische Rechnungen, die nicht dem neuen Format entsprechen, bleiben für B2B-Umsätze zulässig, wenn der Rechnungsempfänger zustimmt.

- Bis Ende 2027: Dieselben Regelungen gelten, jedoch nur für Unternehmen mit einem Vorjahresumsatz von maximal 800.000 Euro. Größere Unternehmen dürfen Rechnungen per EDI übermitteln.

- Ab 2028: Die neuen Anforderungen an E-Rechnungen sind verbindlich einzuhalten.

Diese Regelungen sollen den Übergang erleichtern und die Einführung des im Koalitionsvertrag vorgesehenen Meldesystems unterstützen. Weitere Informationen findet ihr beim Bundesministerium des Innern und Heimat.

E-Rechnung Pflicht: Wer ist betroffen?

Die neuen Regelungen der Verpflichtung zur Ausstellung einer E-Rechnung betrifft ausschließlich Geschäftsbeziehungen zwischen Unternehmen (B2B), unabhängig davon, ob das Unternehmen im Haupt- oder Nebenerwerb tätig ist. Ab 2028 müssen dann ausnahmslos alle Unternehmer, die umsatzsteuerpflichtig sind, E-Rechnungen im B2B-Bereich stellen. Darüber hinaus, müssen sowohl der leistende Unternehmer als auch der Leistungsempfänger im Inland ansässig sein.

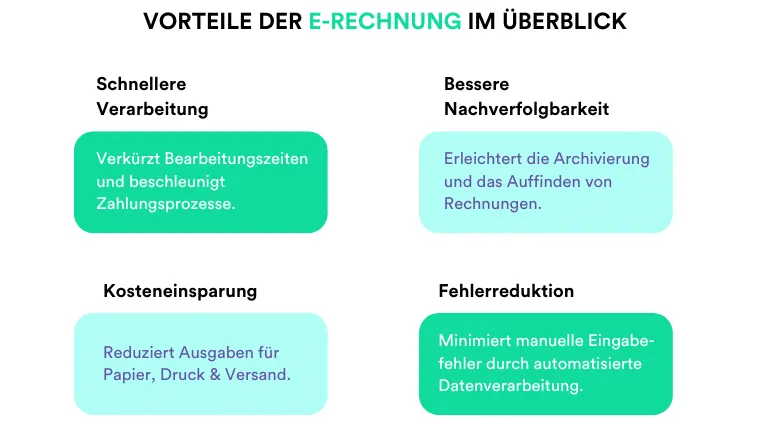

Vorteile der E-Rechnung

Die Einführung der E-Rechnung durch den Bund bietet Unternehmen eine Vielzahl von Vorteilen, von Kosteneinsparungen bis hin zu einer verbesserten Effizienz der Geschäftsprozesse. Durch die Digitalisierung des Rechnungswesens können Unternehmen Zeit und Ressourcen sparen und gleichzeitig ihre Umweltbilanz verbessern.

Im Folgenden werden einige der wichtigsten Vorteile einer E-Rechnung näher erläutert.

Formate E-Rechnung – ZUGFeRD & XRechnung

Um die GoBD-konforme elektronische Rechnungsverarbeitung sicherzustellen, arbeiten Unternehmen und Regierungen gemeinsam an Lösungen. In Deutschland haben sich durch die E-Rechnungsverordnung des Bundesministeriums die Standards XRechnung und ZUGFeRD etabliert. Im Folgenden sind beide Rechnungsformate im Detail erklärt:

XRechnung

Die XRechnung ist ein XML-basiertes Datenmodell, das einen einheitlichen Standard für den Rechnungsaustausch zwischen Behörden und Regierungen in Europa schafft. Seit dem 27. November 2020 sind die Standards zur elektronischen Rechnungserstellung gemäß der EU-Richtlinie 2014/55/EU für öffentliche Behörden und Einrichtungen verbindlich. Das Gesetz legt nicht nur die Einführung und Umsetzung der elektronischen Rechnung fest, sondern definiert auch die Anforderungen, die papierlose Rechnungen, der elektronische Rechnungsversand per E-Mail und der elektronische Rechnungseingang erfüllen müssen.

ZUGFeRD

ZUGFeRD (Zentraler User Guide des Forums elektronische Rechnung Deutschland) ist ein hybrides Format für elektronische Rechnungen, das sowohl maschinenlesbare Daten als auch eine menschenlesbare Darstellung kombiniert. Es wurde entwickelt, um den Austausch von Rechnungen zwischen Unternehmen und öffentlichen Verwaltungen zu standardisieren und zu vereinfachen. Hier sind die Hauptmerkmale:

- Hybrides Format: Eine ZUGFeRD-Rechnung besteht aus einer PDF-Datei (menschenlesbar) und eingebetteten XML-Daten (maschinenlesbar). Dies ermöglicht die Nutzung sowohl für Menschen als auch für automatisierte Verarbeitungssysteme.

- Interoperabilität: Das Format ist so konzipiert, dass es zwischen verschiedenen ERP-Systemen und Buchhaltungssoftware ohne großen Anpassungsaufwand ausgetauscht werden kann.

- Standardisierung: Dieses Format folgt einem einheitlichen Standard, der vom Forum elektronische Rechnung Deutschland (FeRD) entwickelt wurde. Es trägt zur Vereinfachung der Prozesse und zur Reduzierung von Fehlerquellen bei.

- Rechtskonformität: ZUGFeRD-Rechnungen erfüllen die gesetzlichen Anforderungen in Deutschland und der EU, was besonders für steuerliche Zwecke wichtig ist.

Ausführliche Informationen zu den beiden Formaten findet ihr zum Beispiel

- im „Forum elektronische Rechnung Deutschland“ (FeRD) und

- beim „Verband elektronische Rechnung – VeR“.

Achtung: Eine PDF-Datei gilt nicht als E-Rechnung-konformes Format!

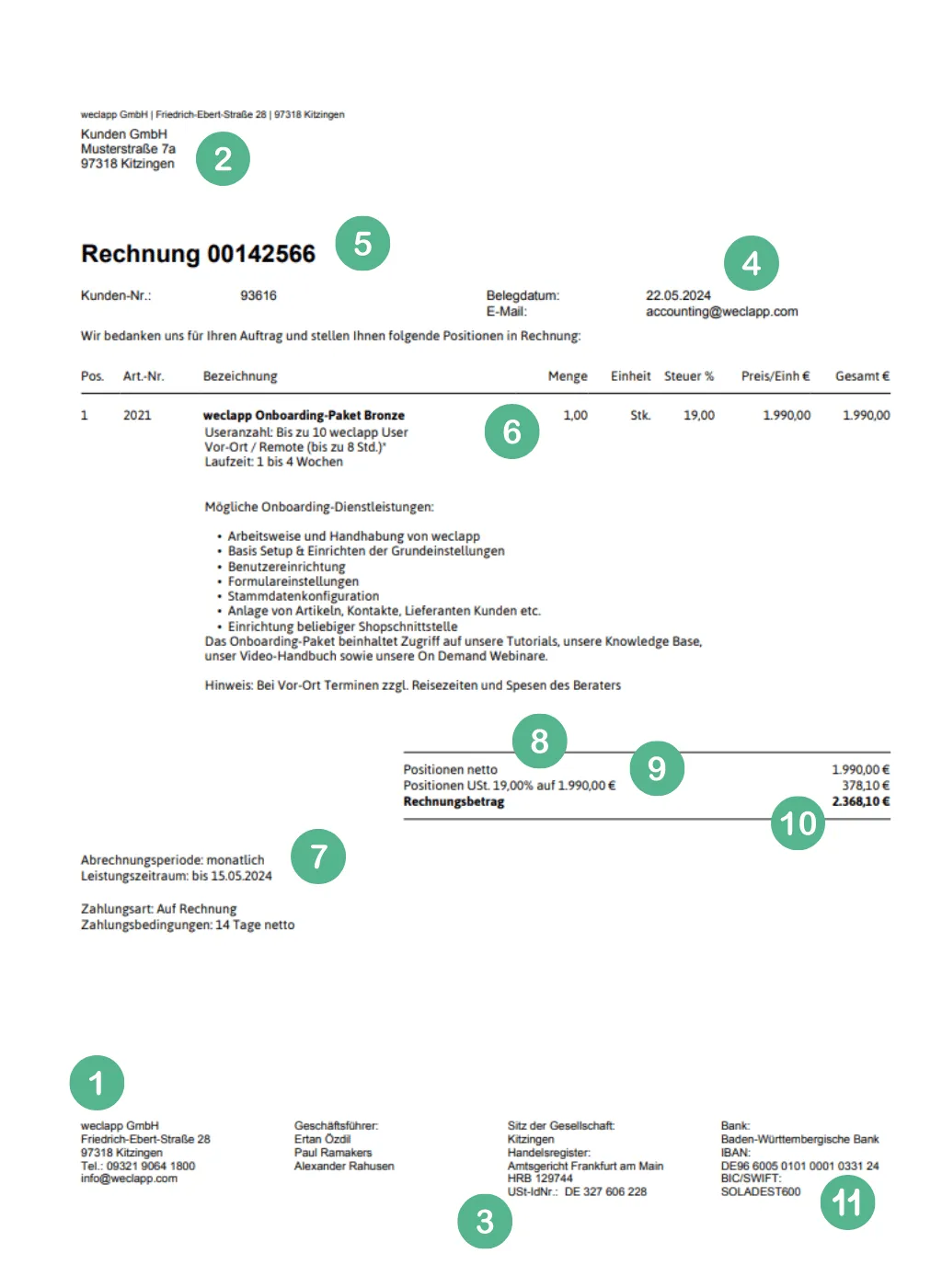

E-Rechnung erstellen - Inhalte und Beispiel

Eine E-Rechnung muss bestimmte Pflichtangaben enthalten, um den gesetzlichen Anforderungen zu genügen. In diesem E-Rechnung Beispiel haben wir alle Anforderungen für euch veranschaulicht:

(1) Name und Anschrift des Rechnungsstellers

(2) Name und Anschrift des Rechnungsempfängers

(3) Steuernummer oder USt-ID des Rechnungsstellers

(4) Rechnungsdatum

(5) Eindeutige Rechnungsnummer

(6) Menge und Art der gelieferten Gegenstände oder Dienstleistungen

(7) Datum der Lieferung oder Leistung

(8) Nettobetrag

(9) Anwendbarer Umsatzsteuersatz und der darauf entfallende Steuerbetrag

(10) Bruttobetrag

(11) Bankverbindung des Rechnungsstellers

Einführung der E-Rechnung in 7 Schritten

Ihr möchtet einen problemlosen Ablauf bei der Einführung der E-Rechnung gewährleisten? Mit diesen Schritten ist auch euer Unternehmen auf die Umstellung der E-Rechnung gewappnet:

1. Bedarfsanalyse und Planung:

- Evaluierung der Anforderungen: Überprüft die gesetzlichen Anforderungen und spezifischen Bedürfnisse eures Unternehmens.

- Festlegen von Zielen: Definiert klare Ziele und Vorteile, die durch die Einführung der E-Rechnung erreicht werden sollen.

2. Systemauswahl:

- Softwarelösung finden: Wählt eine passende E-Rechnungssoftware oder ein ERP-System, das E-Rechnungen unterstützt.

- Kompatibilität prüfen: Stellt sicher, dass die gewählte Lösung mit bestehenden Systemen und den Anforderungen von Geschäftspartnern kompatibel ist.

3. Implementierung:

- Technische Integration: Integriert die E-Rechnungssoftware in eure bestehende IT-Infrastruktur.

- Datensicherheit: Achtet auf Datensicherheitsmaßnahmen und Konformität mit Datenschutzbestimmungen.

4. Schulung und Kommunikation:

- Mitarbeiterschulung: Schult eure Mitarbeiter im Umgang mit der neuen E-Rechnungssoftware und den damit verbundenen Prozessen.

- Information der Geschäftspartner: Informiert eure Geschäftspartner über die Umstellung und eventuelle Änderungen im Rechnungsstellungsprozess.

5. Testphase:

- Pilotprojekt starten: Führt eine Testphase durch, um die E-Rechnungsprozesse in einem kleineren Rahmen zu testen und mögliche Probleme zu identifizieren.

- Feedback einholen: Sammelt Rückmeldungen von Nutzern und Geschäftspartnern, um Optimierungen vorzunehmen.

6. Live-Schaltung:

- Finale Anpassungen: Basierend auf den Ergebnissen der Testphase führt notwendige Anpassungen durch.

- Start der E-Rechnung: Setzt den E-Rechnungsprozess offiziell in eurem Unternehmen um.

7. Monitoring und Optimierung:

- Kontinuierliche Überwachung: Überwacht die E-Rechnungsprozesse kontinuierlich, um ihre Effizienz sicherzustellen.

- Regelmäßige Updates: Haltet die Software und Prozesse auf dem neuesten Stand, um gesetzlichen Änderungen und technologischen Entwicklungen gerecht zu werden.

Datenschutz bei E-Rechnungen

Die Datenschutz-Grundverordnung (DSGVO) spielt eine zentrale Rolle bei der Verarbeitung von E-Rechnungen, da diese häufig personenbezogene Daten enthalten. Unternehmen müssen sicherstellen, dass die Verarbeitung, Speicherung und Übertragung von E-Rechnungen den strengen Datenschutzanforderungen der DSGVO entspricht. Dies beinhaltet unter anderem die Sicherstellung von Datenintegrität und Vertraulichkeit, die Einhaltung von Aufbewahrungsfristen und die Gewährleistung, dass nur autorisierte Personen Zugang zu den Daten haben. Zudem müssen Unternehmen sicherstellen, dass betroffene Personen ihre Rechte, wie das Recht auf Auskunft und Löschung, wahrnehmen können. Durch die Einhaltung der DSGVO bei der Nutzung von E-Rechnungen schützen Unternehmen nicht nur die Privatsphäre ihrer Kunden, sondern minimieren auch das Risiko von Datenschutzverletzungen und damit verbundener Strafen.

Bei der Erstellung einer E-Rechnung müssen datenschutzrechtlich folgende Punkte beachtet werden:

- Datensicherheit: Die E-Rechnung muss sicher gespeichert und übertragen werden, um unbefugten Zugriff zu verhindern. Dies kann durch Verschlüsselung und sichere Netzwerke gewährleistet werden.

- Datenminimierung: Es sollten nur die notwendigen personenbezogenen Daten erfasst und verarbeitet werden.

- Zugriffskontrolle: Nur autorisierte Personen dürfen Zugang zu den personenbezogenen Daten auf der E-Rechnung haben.

- Transparenz: Betroffene Personen müssen informiert werden, welche Daten erfasst und wie diee verwendet werden. Dies erfolgt durch klare Datenschutzerklärungen.

- Rechte der Betroffenen: Unternehmen müssen sicherstellen, dass die betroffenen Personen ihre Rechte gemäß DSGVO, wie das Recht auf Auskunft, Berichtigung und Löschung, ausüben können.

- Aufbewahrungsfristen: Die Daten müssen entsprechend den gesetzlichen Anforderungen für die vorgeschriebenen Zeiträume aufbewahrt und anschließend sicher gelöscht werden.

- Datenschutz-Folgenabschätzung: Bei umfangreicher oder besonders sensibler Datenverarbeitung kann eine Datenschutz-Folgenabschätzung erforderlich sein, um Risiken zu identifizieren und zu minimieren.

Das Thema Datenschutz ist allgemein als sehr wichtig einzustufen, denn nur Unternehmen, die diese Thematik ernst nehmen, können sich als verantwortungsvoll und nachhaltig positionieren und damit langfristig den Erfolg ihres Geschäfts fördern.

FAQ E-Rechnung

Was ist eine E-Rechnung?

Ist die E-Rechnung gesetzlich vorgeschrieben?

Welches Format hat die E-Rechnung?

Wer ist zur E-Rechnung verpflichtet?

Welche Aufbewahrungsfristen gibt es bei E-Rechnung?

Gemäß § 14b des Umsatzsteuergesetzes (UStG) müssen Rechnungen 10 Jahre lang aufbewahrt werden. Aus Datenschutzgründen werden Rechnungen bei der OZG-RE 28 Tage nach Bereitstellung oder letztem Statuswechsel und bei der ZRE nach 30 Tagen vollständig von den Plattformen gelöscht. Diese unterschiedlichen Löschfristen resultieren aus den verschiedenen Systemanforderungen.

Rechnungen können vor Ablauf dieser Fristen heruntergeladen werden, wobei es Unterschiede zwischen ZRE und OZG-RE gibt:

Können E-Rechnungen direkt in einem ERP-System erzeugt werden?

Brauche ich ein spezielles Programm zur Erstellung einer E-Rechnung?

- Nutzung eines (ERP-) Systems oder Dienstleisters:

- Wenn ihr ein ERP-System oder einen Dienstleister nutzt, erkundigt euch, ob die Unterstützung für die elektronische Rechnungsstellung vorhanden ist.

- Falls ihr ein eigenes System verwendet, klärt mit eurer IT-Abteilung, welche Schritte erforderlich sind, um E-Rechnungen gemäß den EU-Normen zu erstellen.

- Nutzung der Weberfassung der ZRE/OZG-RE:

- Wenn ihr kein Rechnungsausgangssystem verwendet oder eine temporäre Lösung benötigt, könnet ihr die Weberfassung der ZRE/OZG-RE nutzen.

- Beide Plattformen bieten Funktionen zur manuellen Erfassung von Rechnungen. Bei der ZRE können auch Vorlagen erstellt und heruntergeladen werden, um sie später wiederzuverwenden.

Autor dieses Artikels ist Ertan Özdil, CEO, Gründer und Gesellschafter des Cloud ERP-Anbieters weclapp.

Ähnliche Beiträge

Inhaltsverzeichnis

Haftungsausschluss

Die Inhalte der Artikel sind als unverbindliche Informationen und Hinweise zu verstehen. Die weclapp GmbH übernimmt keine Gewähr für die inhaltliche Richtigkeit der Angaben.

Melde dich für unseren Newsletter an, um über neue Funktionen und Angebote auf dem Laufenden zu bleiben.

Endlich Richtig Professionell.

Was ist weclapp?

Mit weclapp können Teams alle wichtigen Unternehmensprozesse auf einer Cloud ERP-Plattform gemeinsam steuern. Ob CRM, Warenwirtschaft oder Buchhaltungssoftware: Jedes Modul der smarten ERP-Software entwickeln wir konsequent aus den Anforderungen moderner Teamarbeit heraus. So lassen sich alle Informationen zu Kunden, Projekten, Angeboten, Rechnungen, Artikeln und Bestellungen spielend einfach gemeinsam verwalten. weclapp gehört zu den beliebtesten Lösungen am Markt und wurde bereits 4 Mal als ERP-System des Jahres ausgezeichnet.

Kontakt

Friedrich-Ebert-Str. 28

97318 Kitzingen

Deutschland