Liquiditätsplanung

Was ist Liquiditätsplanung?

Was ist Liquidität?

Ein Unternehmen ist liquide, wenn es seine Rechnungen und sonstigen Verbindlichkeiten fristgerecht bezahlen kann. Für die Liquidität sind nur die Zahlungsströme ausschlaggebend, das heißt alle Vorgänge, die das Bankkonto oder die Kasse berühren werden. Sie lässt sich deshalb nicht unmittelbar mit der Erfolgsrechnung vergleichen. Es kann durchaus passieren, dass das Unternehmen in einer Periode zwar einen hohen Gewinn verzeichnet, die Liquidität aber trotzdem unzureichend ist. Das liegt meist daran, dass die Kunden ihr Zahlungsziel nutzen. Forderungen werden in diesem Fall bereits als Ertrag gebucht, die Zahlungen stehen aber noch aus. Andererseits gibt es auch Geschäftsvorfälle, welche zwar die Liquidität, aber nicht den Unternehmenserfolg beeinflussen, zum Beispiel eine Kreditaufnahme.

Welchen Nutzen bringt eine Liquiditätsplanung?

Eine Liquiditätsplanung ist für alle Unternehmen empfehlenswert. Je nachdem, wie umfangreich die unternehmenstypischen Zahlungsströme sind, wie regelmäßig diese anfallen und wie groß das Risiko für Forderungsausfälle ist, kann diese Planung mehr oder weniger detailliert erfolgen. Wichtig ist dabei, dass du Engpässe und Risiken rechtzeitig erkennen kannst.

Ein Liquiditätsplan ist ein wichtiges Instrument für das Controlling, speziell für die Finanzplanung. Er gehört auch zum Businessplan bei einer Unternehmensgründung. Ebenso erwartet die Bank eine Liquiditätsplanung, wenn es um die Gewährung von Krediten geht. Darüber hinaus zieht der Unternehmer aus einer regelmäßigen Liquiditätsplanung wichtige Erkenntnisse über die Zahlungsströme und finanziellen Ausfallrisiken, die für sein Unternehmen eine Rolle spielen.

Wie ist ein Liquiditätsplan aufgebaut?

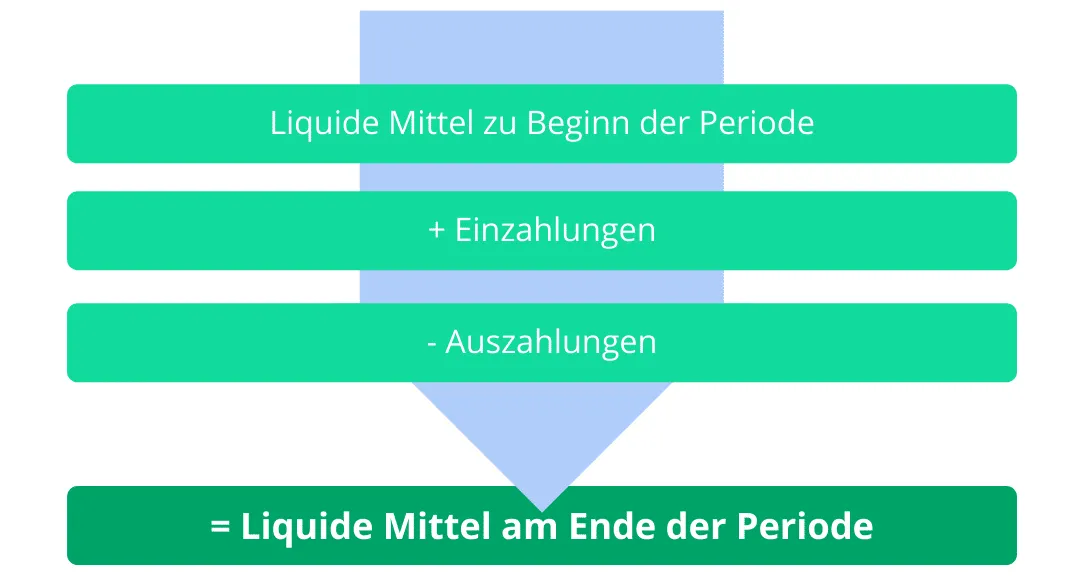

Beim Erstellen einer Liquiditätsplanung gehst du grundsätzlich nach folgendem Schema vor, das du in jeder Periode anwendest:

Vereinfacht dargestelltes Schema einer Liquiditätsberechnung

Die liquiden Mittel umfassen dabei nur den Bank- und Kassenbestand, also alle Mittel, die für das Bezahlen fälliger Rechnungen zur Verfügung stehen. Der errechnete Wert ist wiederum die Ausgangs-Liquidität für die folgende Periode.

Reale und prognostizierte Werte

Ein Liquiditätsplan betrachtet immer zukünftige Perioden. Deshalb lassen sich nicht alle Zahlungsströme exakt vorhersagen, sondern für die Finanzplanung sind Prognosen und Schätzungen notwendig. Das gilt beispielsweise für den Umsatz, die Energiekosten und einige andere Ein- oder Auszahlungen. Für die Planung dieser Werte kannst du beispielsweise die Zahlungsbewegungen vorhergehender Perioden als Anhaltspunkte verwenden.

Auch Hochrechnungen sind für einige Positionen sinnvoll, beispielsweise für den Materialverbrauch. Korrigiere die Liquiditätsplanung, sobald die tatsächlichen Werte feststehen, da im Liquiditätsplan der Bestand an Zahlungsmitteln jeweils in die nächste Periode übertragen wird. Andere Zahlungsströme sind vertraglich oder behördlich festgelegt und stehen damit fest. Sie können mit ihrem tatsächlichen Wert in die Planung einfließen. Das betrifft unter anderem Gehälter, Mietzahlungen, Versicherungsbeiträge oder Steuer-Vorauszahlungen.

Saisonale Schwankungen, eine generelle Veränderung der Auftragslage oder andere branchen- oder unternehmenstypische Besonderheiten können für die Liquiditätsplanung eine Rolle spielen. Ist beispielsweise ein Großauftrag in Aussicht, sollten diese Erwartungen mit in den Liquiditätsplan einfließen. Auch Korrekturen sind wichtig, falls die Entwicklungen anders verlaufen als erwartet.

Woche, Monat oder Quartal – Perioden sinnvoll festlegen

In einem Liquiditätsplan stehen sich immer die Ein- und Auszahlungen innerhalb bestimmter Perioden gegenüber. Wie lang diese Perioden sein sollten, hängt von verschiedenen Faktoren ab. Die meisten Unternehmen ermitteln die Liquidität monatlich. In bestimmten Fällen kann aber auch eine wöchentliche oder sogar tägliche Berechnung sinnvoll sein. Das ist einerseits der Fall bei hohen Zahlungsströmen, wie sie beispielsweise für große Handelsunternehmen typisch sind. Aber auch wenn Liquiditätsengpässe drohen oder bereits bestehen, ist eine Liquiditätsplanung in kurzen Perioden empfehlenswert.

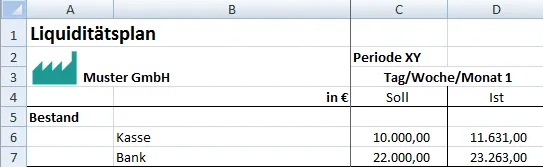

Liquiditätsplan Beispiel

Den Liquiditätsplan kannst du mit Excel oder mit einer anderen Tabellenkalkulation erstellen. Ein einfaches Muster findest die hier:

| Januar | Februar | März | April | |

|---|---|---|---|---|

| Bestand (Bank und Kasse) | 15.478 | 5.089 | -229 | 20.589 |

| Einzahlungen | ||||

| Umsatz (inkl. MwSt) | 110.000 | 92.000 | 120.000 | 90.000 |

| Erstattung Vorsteuer | 4.258 | 7.584 | 5.349 | 6.019 |

| sonstige Einzahlungen | 0 | 0 | 350 | 0 |

| Summe der Einzahlungen | 114.258 | 99.584 | 125.699 | 96.019 |

| Auszahlungen | ||||

| Personalausgaben | 45.100 | 45.100 | 45.100 | 45.100 |

| Material | 38.400 | 29.600 | 34.100 | 32.500 |

| Miete und Gebäudekosten | 3000 | 3000 | 3000 | 3000 |

| Fahrzeugkosten | 800 | 900 | 600 | 600 |

| Versicherungen | 5.000 | 0 | 0 | 800 |

| sonstige Auszahlungen | 300 | 0 | 0 | 0 |

| Umsatzsteuer | 31.547 | 25.802 | 21.580 | 28.148 |

| Kreditrate (Tilgung und Zinsen) | 500 | 500 | 500 | 500 |

| Summe der Auszahlungen | 124.647 | 104.902 | 104.880 | 110.648 |

| Liquidität am Ende des Monats | 5.089 | -229 | 20.589 | 5.960 |

Du siehst, dass Ende Februar mit einem Liquiditätsengpass zu rechnen ist, der jedoch nicht bedrohlich ist und sich möglicherweise durch die Inanspruchnahme eines Überziehungskredits umgehen lässt. Diese Liquiditätsplanung ist stark vereinfacht. In der Praxis spielen noch weitere Ein- und Auszahlungspositionen eine Rolle.

Liquiditätsplanung erstellen Schritt für Schritt (+ Excel-Vorlage)

Schritt 1: Ermittle die Ein- und Auszahlungspositionen, die in deinem Unternehmen eine Rolle spielen. Lege fest, welche Buchhaltungskonten als Grundlage für die einzelnen Positionen dienen, damit du nichts doppelt einfließen lässt oder vergisst.

Schritt 2: Lege sinnvolle Perioden fest.

Schritt 3: Mit Excel kannst du deine Liquiditätsplanung nach dem oben genannten Prinzip erstellen.

Schritt 4: Übernimm die Summe aus Kassen- und Bankbestand als Ausgangswert.

Schritt 5: Trage die zukünftigen Ein- und Auszahlungen so exakt wie möglich ein. Für einige Werte sind nur Prognosen möglich.

Schritt 6: Berichtige oder verbessere prognostizierte Beträge, sobald entsprechende Ist-Werte vorliegen oder ungeplante Entwicklungen absehbar sind.

Schritt 7: Beobachte die Entwicklung der Liquidität und leite bei Engpässen rechtzeitig Gegenmaßnahmen ein.

Hier findest du ein kostenloses Muster eines Excel-Liquiditätsplaners:

Die Positionen einer Liquiditätsplanung

Welche Positionen dein Liquiditätsplan enthalten sollte, hängt hauptsächlich von der Größe und der Rechtsform des Unternehmens und vom Geschäftsfeld ab. Bei Produktionsbetrieben spielen andere Zahlungsströme eine Rolle als bei Dienstleistungs- oder Handelsunternehmen. Einige Positionen existieren nur für Personen- andere nur für Kapitalgesellschaften. Wie detailliert du die einzelnen Positionen für die Finanzplanung aufschlüsseln solltest, hängt vom Umfang und von der Planbarkeit der Zahlungsströme ab.

Einzahlungen

Zusammen mit dem Bank- und Kassenbestand zu Beginn der Periode bilden die Einzahlungen die liquiden Mittel. Diese stehen für die Auszahlungen während der betrachteten Periode zur Verfügung.

Umsatz

Die wichtigsten Zugänge sind die Umsätze, die das Unternehmen mit seiner gewöhnlichen Geschäftstätigkeit erzielt. Umsätze, die in fernerer Zukunft liegen, kannst du nur prognostizieren, zum Beispiel auf Grundlage der Auftragslage oder der Erfahrungen vergangener Perioden. Hat das Unternehmen Produkte, Waren oder Leistungen auf Ziel verkauft, lässt du diese zukünftigen Zahlungsströme mit in deine Planung einfließen, achte aber auf die richtige Periode.

Beachtung des Zahlungsziels

Da der Umsatz bereits beim Erstellen der Rechnung als Ertrag gebucht wird, kannst du nicht einfach den Umsatz je Periode aus der Buchhaltung in den Liquiditätsplan übernehmen. In den meisten Fällen erfolgt eine Lieferung oder Leistung auf Ziel. Das bedeutet, die Kunden zahlen erst mehrere Wochen nach der Buchung des Umsatzes. Besonders bei großen und schwankenden Summen würde die Nichtbeachtung des Zahlungsziels die Liquiditätsplanung verfälschen. Zusätzlich musst du damit rechnen, dass nicht alle Kunden ihre Rechnungen pünktlich bezahlen. Beachte auch, dass es neben der Zahlung auf Ziel noch andere Zahlungsarten wie Barzahlungen, Vorauszahlungen und Ratenzahlungen gibt.

Es ist empfehlenswert, bei der Erfassung der einzelnen Umsätze auch die Periode des voraussichtlichen Zahlungseingangs zu registrieren. Möglicherweise bietet die Unternehmenssoftware eine entsprechende Funktion. Du kannst aber auch eine Tabelle anlegen, in der du die zukünftigen Zahlungen erfasst.

Brutto oder netto – die Behandlung der Umsatzsteuer

Die Zahlungen der Kunden enthalten Umsatzsteuer, die das Unternehmen an das Finanzamt abführen muss. Die Umsatzsteuer fließt dem Unternehmen jeweils zum Zahlungszeitpunkt zu. Die Verbindlichkeit gegenüber dem Finanzamt tritt jedoch bereits bei der Buchung des Umsatzes, also meist vor dem Zahlungszeitpunkt ein. Je nach Umsatzvolumen des Unternehmens ist monatlich oder quartalsweise eine Umsatzsteuervoranmeldung fällig. Dabei erfolgt eine Saldierung der Umsatzsteuerlast aus eigenen Umsätzen der vergangenen Periode mit dem Vorsteuer-Erstattungsanspruch aus bezahlten Rechnungen, beispielsweise für Material oder Fremdleistungen. Dabei können Nachzahlungen fällig werden oder es kommt zu Erstattungen durch das Finanzamt:

| Januar | Februar | März | |

|---|---|---|---|

| erhaltene Umsatzsteuer | 1.452 | 2.541 | 3.895 |

| gezahlte Vorsteuer | 2.541 | 1.254 | 2.547 |

| USt-Nachzahlung | 1.287 | 1.348 | |

| Vorsteuer-Erstattung | 1.089 |

Erfasse im Liquiditätsplan sowohl alle Umsätze als auch Ausgaben mit ihrem Bruttobetrag, das heißt inklusive der Umsatzsteuer. Trage zusätzlich separat und periodengerecht die Umsatzsteuer, die das Unternehmen von Kunden erhalten hat, als Auszahlung und die gezahlte Vorsteuer als Einzahlung ein. Bei der Berechnung der Liquidität für die entsprechende Periode saldierst du die beiden Größen automatisch.

Zahlungswirksame Erträge aus Kapitalanlagen

Hierbei handelt es sich um Zinserträge oder Erträge aus Unternehmensbeteiligungen, Fonds oder ähnlichen Anlagen. Diese Erträge stammen nicht aus der eigentlichen Unternehmenstätigkeit. Achte darauf, dass du nur solche Erträge in die Liquiditätsplanung aufnimmst, die ausgezahlt worden sind und dem Unternehmen auf dem Bankkonto zur Verfügung stehen. Einbehaltene Kapitalerträge, die das Anlagekapital erhöhen, haben keine Auswirkung auf die Liquidität.

Verkäufe

Mit diesen Verkäufen ist nicht das tägliche Geschäft eines Handelsunternehmens gemeint, sondern es geht um den Verkauf von Anlagevermögen, welches das Unternehmen nicht mehr benötigt. Dabei kann es sich unter anderem um gebrauchte Maschinen, Fahrzeuge, Bürotechnik oder Immobilien handeln. Beachte beim Eintrag in den Liquiditätsplan den vereinbarten Zahlungstermin oder die Termine, falls die Bezahlung in Raten erfolgt.

Kreditaufnahme

Ziel einer Kreditaufnahme ist immer die Erhöhung der Liquidität. Gründe dafür sind meist bevorstehende Investitionen oder bereits bestehende Liquiditätsengpässe. Im Liquiditätsplan trägst du unter den Einnahmen die Summe ein, die das Unternehmen von der Bank erhält. Die Tilgungsraten und den Zinsaufwand erfasst du unter den Auszahlungen.

Privateinlagen

Privateinlagen betreffen nur Einzelunternehmen und Personengesellschaften wie die Kommanditgesellschaft oder die Offene Handelsgesellschaft. Der Einzelunternehmer, beziehungsweise bei Personengesellschaften der Vollhafter, kann sowohl finanzielle Mittel als auch sonstige Güter in das Unternehmen einbringen. Die Abrechnung erfolgt, wie auch bei den Privatentnahmen, über das Privatkonto. Dieses wird beim Jahresabschluss über das Eigenkapitalkonto abgerechnet. Eine Privateinlage beeinflusst nicht den Unternehmenserfolg. Erfasse im Liquiditätsplan nur Privateinlagen, denen eine Zahlung in die Kasse oder auf das Bankkonto zugrunde liegt. Sacheinlagen wirken sich nicht auf die Liquidität aus.

Sonstige Einzahlungen

Neben den bisher genannten Positionen können auch noch andere Einzahlungen eine Rolle spielen, zum Beispiel die Erstattung von Gewerbesteuer oder anderen im Voraus bezahlten Beträgen sowie außerplanmäßige Einzahlungen.

Auszahlungen

Auszahlungen verringern den Bank- oder Kassenbestand. Viele dieser Positionen lassen sich besser planen als die Einzahlungen, da es sich um regelmäßige oder vertraglich festgeschriebene Zahlungen handelt.

Personalkosten

Die Personalkosten umfassen im Wesentlichen Löhne, Gehälter, Beiträge zur Sozialversicherung und zur Berufsgenossenschaft. Auch Weiterbildungskosten kannst du dazu zählen, ebenso vermögenswirksame Leistungen oder andere Vergünstigungen für Arbeitnehmer, die auf Zahlungsbewegungen beruhen. Während sich Gehälter gut planen lassen, kann es beim Lohn zu Schwankungen kommen, die auf einem variierenden Arbeitsumfang beruhen.

Material und Waren

Waren sind hauptsächlich für Handelsunternehmen von Bedeutung und Material für Produktionsbetriebe. In diese Position kann aber beispielsweise auch Büro- oder Reinigungsmaterial einfließen. Der Verbrauch an Material oder Waren schwankt, sodass für die Liquiditätsplanung Prognosen notwendig sind. In Produktionsunternehmen beeinflusst auch die absehbare Auftragsentwicklung den zukünftigen Materialverbrauch.

Fremdleistungen

Fremdleistungen sind Leistungen anderer Anbieter, die dein Unternehmen in Anspruch nimmt und dafür bezahlt. Dabei kann es sich zum Beispiel um Transporte oder Hausmeisterdienste aber auch um Beratungsleistungen oder Programmierarbeiten handeln.

Betriebliche Aufwendungen

Ob Miete, Energie, Reisekosten oder Versicherungen, die betrieblichen Aufwendungen umfassen ein weites Feld an Ausgaben. Beim Zusammenstellen dieser Positionen kannst du dich an den Aufwandskonten der Buchhaltung orientieren.

Investitionen

Käufe von Gütern wie beispielsweise Immobilien, Maschinen oder Fahrzeugen sind Investitionen. Es handelt sich dabei nicht um erfolgswirksamen Aufwand, da Investitionsobjekte in das Anlagevermögen übergehen. Dabei kommt es jedoch meist zu umfangreicheren Auszahlungen, die du in den Liquiditätsplan aufnehmen musst. Bei sehr großen Beträgen sind Ratenzahlungen üblich.

Kredittilgung

Die Rückzahlung von Krediten und Darlehen erfolgt meist entsprechend eines Tilgungsplanes in festgelegten Raten. Die Planung dieser Zahlungen dürfte daher keine Probleme bereiten. Beachte bei der Ermittlung der Liquidität eventuell vorgesehene Sonderzahlungen oder vorzeitige Rückzahlungen. Die Kreditraten setzen sich meist aus Tilgungs- und Zinsanteil zusammen. Für den Liquiditätsplan musst du das nicht trennen. Trage einfach die Rückzahlungsraten periodengerecht ein.

Privatentnahmen

Mit den Privatentnahmen verhält es sich ähnlich wie mit den Privateinlagen. Sie spielen nur bei Einzelunternehmen und Personengesellschaften eine Rolle. Achte darauf, dass du nur zahlungswirksame Privatentnahmen in den Liquiditätsplan übernimmst, beispielsweise wenn der Eigentümer einen Betrag aus der Kasse entnimmt oder vom Bankkonto abhebt. Denn auch die Entnahme von Gütern und Waren oder die Inanspruchnahme von Unternehmensleistungen gelten als Privatentnahmen, beeinflussen jedoch nicht die Liquidität.

Gewinnausschüttung

Je nach Unternehmensform ist die Gewinnausschüttung an die Anteilseigner gesetzlich oder per Gesellschaftsvertrag geregelt. Die Ausschüttungen können die Liquidität kurzzeitig stark belasten. Sie sind jedoch planbar, sodass das Unternehmen rechtzeitig vorsorgen kann, um Engpässe zu vermeiden.

Sonstige Auszahlungen

Dazu gehören zahlungswirksame Ausgaben, die sich keiner der anderen Positionen zuordnen lassen. Das können Steuern, Gebühren oder Beiträge sein.

Wie lässt sich die Liquidität beeinflussen?

Zeigt die Liquiditätsplanung, dass es in zukünftigen Perioden zu Liquiditätsengpässen kommen kann, ist es wichtig, rechtzeitig Gegenmaßnahmen zu ergreifen. Abhängig von der individuellen Situation, kommen hierfür verschiedene Möglichkeiten in Betracht:

- Beanspruchung des Überziehungskredits,

- neue Kreditaufnahme,

- Verhandlungen mit der Bank zur Senkung der Raten laufender Kredite,

- Verschieben von Investitionen,

- Privateinlagen (bei Einzelunternehmen und Personengesellschaften),

- Neuverhandlung der Zahlungsziele mit den Gläubigern,

- Überprüfung aller Ausgaben,

- konsequentes Mahnwesen und Eintreiben von Forderungen,

- Verkauf von nicht benötigtem Anlagevermögen.

Probleme und Fehlerquellen der Liquiditätsplanung

Achtung: Es dürfen keine Geschäftsvorfälle in den Liquiditätsplan einfließen, die keinen Zahlungsvorgang auslösen, zum Beispiel Abschreibungen.

Achtung: Einige Werte lassen sich nicht exakt vorhersagen, sondern nur prognostizieren. Es ist empfehlenswert, dabei lieber vorsichtig vorzugehen und beispielsweise Umsatzzahlen nicht zu hoch anzusetzen. Auch musst du damit rechnen, dass Kunden verspätet bezahlen oder dass es sogar zu Zahlungsausfällen kommt. Das ist besonders verhängnisvoll, wenn es sich um Großaufträge handelt.

Achtung: Es kann passieren, dass man bestimmte Ein- oder Auszahlungen vergisst oder doppelt bei verschiedenen Positionen aufnimmt. Deshalb ist es günstig, sobald wie möglich die prognostizierten Werte durch die Ist-Beträge zu ersetzen. Dann kannst du überprüfen, ob der tatsächliche Bank- und Kassenbestand mit dem berechneten Wert übereinstimmt.

Fazit

Einen Liquiditätsplan anzulegen und aktuell zu halten, nimmt Zeit in Anspruch und ist nicht ganz einfach. Aber auch bei dieser Aufgabe helfen dir Routine und Erfahrung, die du mit der Zeit erlangst. Wenn man bedenkt, wie schnell auch gute Geschäftsideen an der Zahlungsunfähigkeit des Unternehmens scheitern können, wird der Wert einer guten Liquiditätsplanung deutlich.

Autor dieses Artikels ist Ertan Özdil, CEO, Gründer und Gesellschafter des Cloud ERP-Anbieters weclapp.

Ähnliche Beiträge

Inhaltsverzeichnis

Haftungsausschluss

Die Inhalte der Artikel sind als unverbindliche Informationen und Hinweise zu verstehen. Die weclapp GmbH übernimmt keine Gewähr für die inhaltliche Richtigkeit der Angaben.

Melde dich für unseren Newsletter an, um über neue Funktionen und Angebote auf dem Laufenden zu bleiben.

Endlich Richtig Professionell.

Was ist weclapp?

Mit weclapp können Teams alle wichtigen Unternehmensprozesse auf einer Cloud ERP-Plattform gemeinsam steuern. Ob CRM, Warenwirtschaft oder Buchhaltungssoftware: Jedes Modul der smarten ERP-Software entwickeln wir konsequent aus den Anforderungen moderner Teamarbeit heraus. So lassen sich alle Informationen zu Kunden, Projekten, Angeboten, Rechnungen, Artikeln und Bestellungen spielend einfach gemeinsam verwalten. weclapp gehört zu den beliebtesten Lösungen am Markt und wurde bereits 4 Mal als ERP-System des Jahres ausgezeichnet.

Kontakt

Friedrich-Ebert-Str. 28

97318 Kitzingen

Deutschland